以太坊质押在各大平台都出现了每周提现高峰。然而,总体趋势仍然表明其将持续长期增长。

来自 Dune Analytics 的最新链上数据显示,尽管 Lido、Binance 和 Frax Finance 等平台出现了大量全额提现,但质押的 ETH 总量仍在稳步攀升。

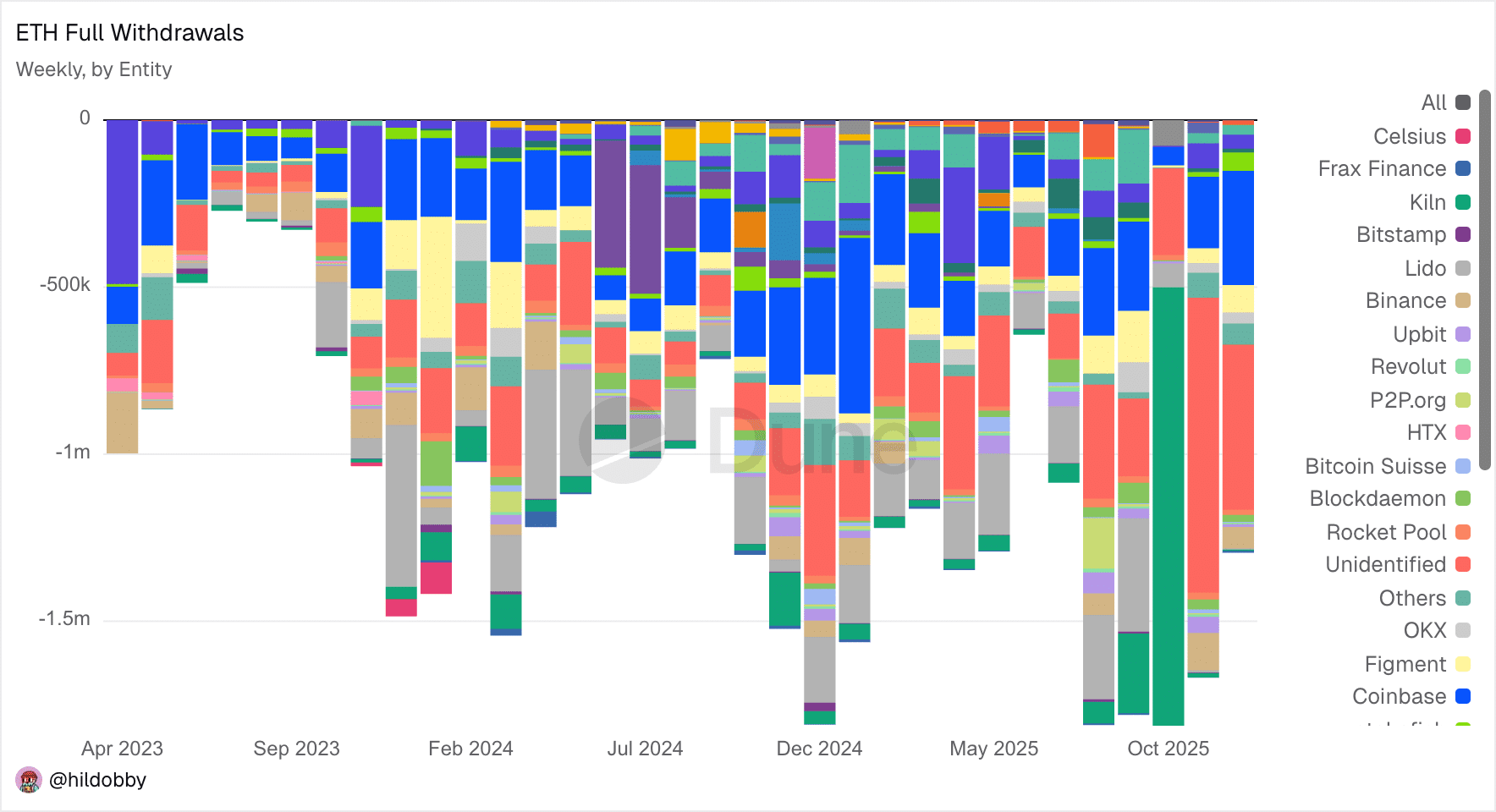

最新的“ETH 全额提现”图表显示,最近几周有多家机构发起了规模较大的提现批次。

Lido、Binance、HTX、Rocket Pool、Frax 和 Coinbase 的大量资金退出,导致高峰期每周 ETH 提取总量达到 80 万至 150 万。

来源:Dune Analytics

虽然这些尖峰乍看之下可能令人担忧,但这种下跌表明的是市场轮动,而不是大范围的市场退出。

从历史上看,当实体重新平衡验证器基础设施、迁移客户端设置或处理客户赎回时,就会出现这些波动。

出于运营原因,一些企业托管机构和 LST 提供商会定期轮换其验证器,这表现为全部提款,而不是质押承诺的下降。

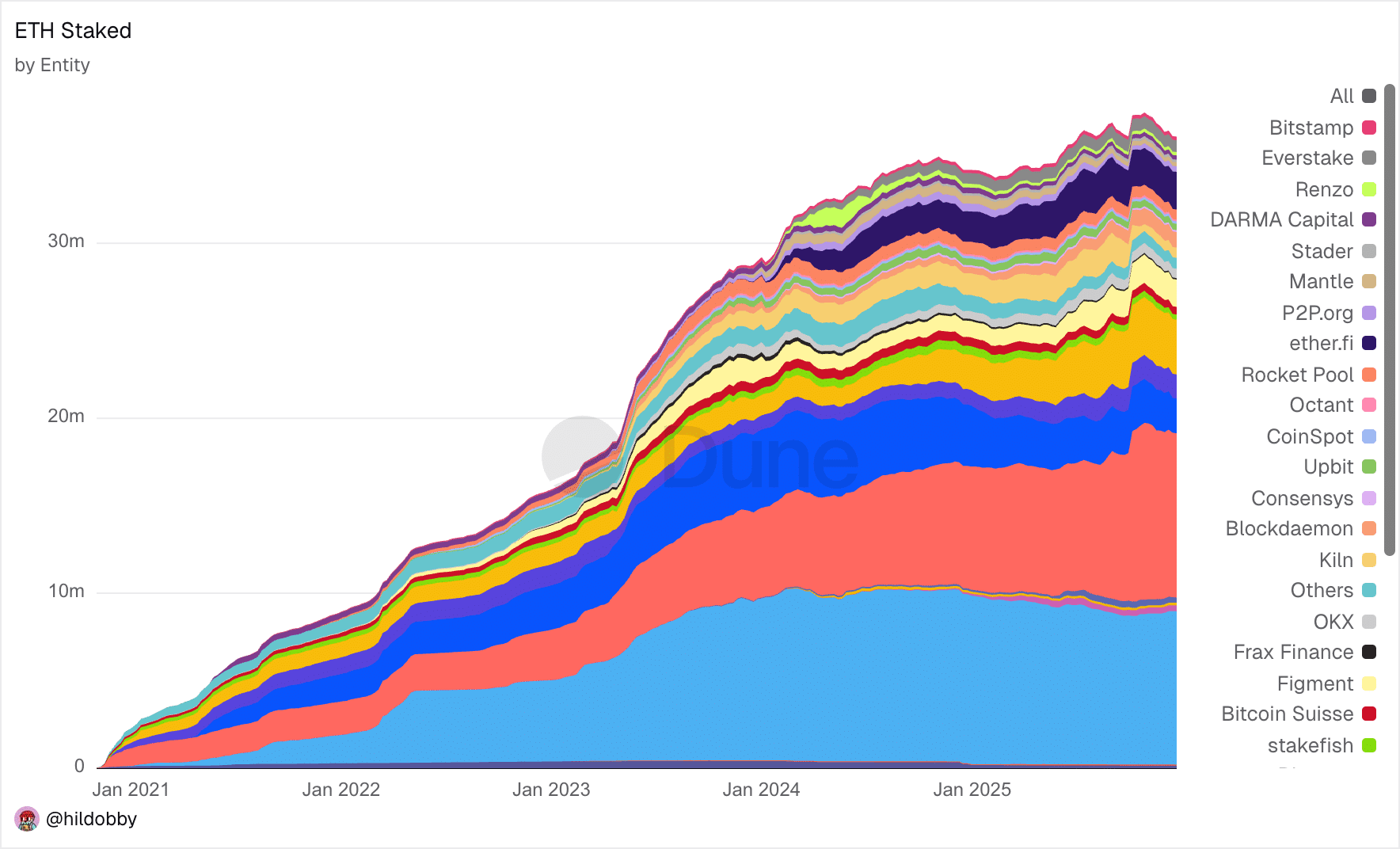

尽管出现了提款激增,但长期“按实体划分的以太坊质押量”图表显示,以太坊的总质押供应量继续保持多年来的攀升势头。

目前该网络已质押超过 3300 万枚 ETH,由众多参与者支持,其中 Lido 仍占据质押 ETH 的 24.26% 的份额。

来源:Dune Analytics

持续上升的趋势表明,新的验证者正以足以抵消周期性撤出的速度进入系统。

更重要的是,今年以来,一些新的与重新质押相关的服务(如 ether.fi、Renzo 和 P2P.org)发展迅猛,这表明质押的 ETH 正在重新分配到其他奖励模型中,而不是信心下降。

数据中一个明显的模式是,人们正在从旧的单一提供商流动性质押服务转向与重新质押、流动性再融资和模块化质押生态系统相关的多层收益结构。

这些变动解释了周期性的全额赎回现象,尤其是在考察最近扩大了产品范围或与重新质押框架整合的实体时。

这有助于将当前的提现活动定位为以太坊不断发展的验证者经济的一部分。

尽管提款规模看起来很大,但潜在的质押供应趋势在结构上仍然偏向看涨:

这表明,即使在市场不确定或价格下跌时期,验证者需求依然旺盛。

为了以太坊的从安全模型来看,这种持续的质押参与是一个积极的信号。就价格走势而言,图表显示,即使提现潮造成短期波动,质押基础依然保持稳定且面向长期。