各位行业的伙伴们,好久不见!Aiying艾盈团队近期深入研究了香港政府12月6号最新发布的《实施加密资产申报框架(CARF)及修订共同申报标准(CRS)公众咨询文件》。这份文件不仅标志着香港在加密资产税务透明度领域的重要进展,更为我们行业参与者带来了明确的合规方向和紧迫的准备任务。今天,我们就从实操角度为大家解读这份文件的核心内容和应对策略。

香港被OECD列为"与CARF直接相关"的司法管辖区,这主要得益于我们蓬勃发展的加密资产 sector。根据文件披露,OECD已明确要求香港最迟在2028年前实施CARF框架。作为国际金融中心,香港必须在保持竞争力的同时,履行国际税务透明度义务。

关键动因:

国际税务透明度标准的最新发展,加密资产不再是监管盲区

OECD peer review(同行评审)的压力,直接关系香港国际声誉

确保香港在全球加密资产监管领域的领先地位和话语权

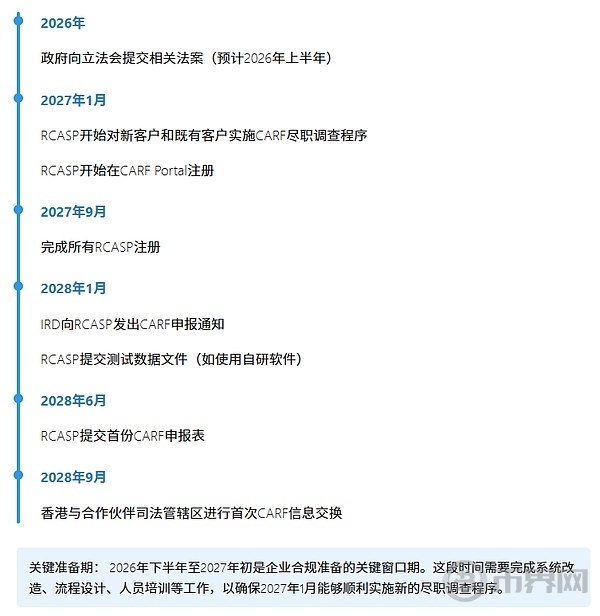

值得注意的是,香港政府在2025年施政报告中已明确表态,将于2026年向立法会提交相关法案,确保2027年开始收集CARF所需信息,并于2028年与合作伙伴 jurisdictions 进行首次信息交换。这一时间表比OECD要求的最后期限提前了整整一年,显示了香港的积极态度。

文件明确了"报告加密资产服务提供商"(RCASP)的定义,这是CARF合规的起点。简单来说,只要您的业务涉及以下活动,就很可能被归类为RCASP:

为客户执行加密资产与法定货币的兑换

为客户执行不同加密资产之间的兑换

提供加密资产交易平台服务

运营加密资产ATM机

作为做市商参与加密资产交易并收取买卖价差

艾盈提示:投资基金单纯投资加密资产的行为不被视为"执行交易",因此不属于RCASP范畴。但基金的服务提供商(如托管方、交易执行方)仍可能需要履行CARF义务。

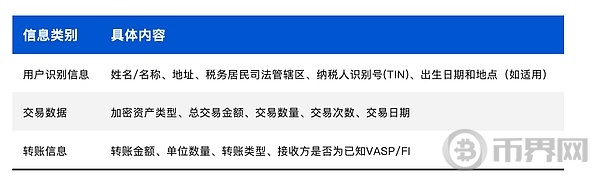

CARF要求申报的交易包括三大类:加密资产与法币的兑换、加密资产之间的兑换、以及加密资产的转移。具体需要收集和申报的信息包括:

重点关注: 对于零售支付交易,只有单笔超过5万美元的交易才需要申报。这一阈值为部分支付类应用提供了一定的合规缓冲空间。

香港采用了OECD规定的"申报关联"(reporting nexus)标准来确定RCASP是否需要在香港履行CARF义务。这一标准采用层级结构:

税务居民地

:RCASP是香港税务居民

注册地/组织地

:在香港注册或根据香港法律成立

管理地

:在香港进行日常管理或控制

经营场所

:在香港有固定经营场所

对于跨国运营的平台,需要特别注意"层级规则"——如果RCASP在多个司法管辖区都有申报关联,只需在关联层级最高的司法管辖区履行申报义务。例如,若某公司是香港税务居民,同时在新加坡有分支机构,则只需在香港申报,无需在新加坡重复申报。

CARF的尽职调查要求与AML/KYC程序有相似之处,但也有其特殊性。核心要求包括:

获取客户的自我证明(self-certification),包括税务居民身份和TIN

验证自我证明的合理性,结合AML/KYC收集的文件进行交叉核对

对高风险客户(如来自CBI/RBI计划国家的客户)进行强化尽调

定期更新客户信息,发生变更时及时获取新的自我证明

实务难点: 如何处理"税务居民冲突"情况?当客户根据不同司法管辖区法律同时被视为多个地区的税务居民时,需申报所有相关司法管辖区,不能仅选择一个。这对客户沟通和系统设计都提出了挑战。

除了全新的CARF框架,文件还涉及CRS的修订内容。这两个框架都涉及跨境税务信息交换,但适用范围和要求有所不同,需要特别注意避免重复申报。

数字资产纳入范围

:将SEMP(特定电子货币产品)和CBDC(中央银行数字货币)纳入"存款账户"定义

投资实体定义扩展

:将加密资产纳入投资实体的"合格投资"范畴

强化申报要求

:新增申报内容包括自我证明有效性、控制人角色、账户类型等

新增排除账户

:如低余额数字钱包(90天滚动平均余额不超过1万美元)

由于CRS修订后也涵盖了部分加密资产,可能出现同一笔交易既需要在CARF下申报,又需要在CRS下申报的情况。文件提出了两种处理方式:

默认处理

:同时在两个框架下申报(可能导致重复)

可选处理

:如果某项信息已在CARF下申报,则可选择不在CRS下重复申报

艾盈建议: 香港政府倾向于采用默认处理方式,即要求同时申报。这虽然增加了合规负担,但可以降低漏报风险。我们建议企业建立统一的数据收集和申报系统,对CARF和CRS的申报要求进行映射和整合,避免数据重复录入和不一致。

文件给出了清晰的实施时间表,企业需要根据这一时间表制定自己的合规准备计划: