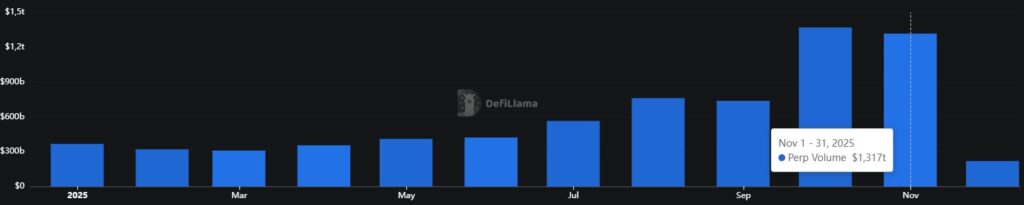

根据最新的区块链新闻数据,截至 2025 年 11 月,现货和永续市场链上交易量总计达 1.71 万亿美元。

该数字较 10 月份下降了 11%,而 10 月份的链上交易量曾创下历史新高。

尽管环比下降,但永续合约的韧性在链上现货交易活动大幅下滑的情况下依然凸显出来。

11 月份永续期货交易量占总交易量的 1.3 万亿美元,比上月仅下降 4%。

相比之下,现货市场的交易量约为 4000 亿美元,下降了 29%,这凸显了交易者偏好的显著转变。

这两个细分市场之间的差异凸显了市场参与者在面对不同产品类型时,对待分散式和集中式交易场所方式的明显分歧。

Perp DEX 年初至今成交量 | 来源:DefiLlama

Perp DEX 年初至今成交量 | 来源:DefiLlama

自 2024 年 8 月以来,Hyperliquid 首次未能领跑去中心化平台永续合约月度总交易量。

据 DefiLlama 称数据Lighter 在 11 月份的恶意交易量达到 2906 亿美元,超过了 Hyperliquid 的 2379 亿美元。

紫菀交易量也超过了 Hyperliquid,达到 2489 亿美元,标志着领先的加密货币去中心化交易所 (DEX) 之间的轮换。

这一转变既反映了 Hyperliquid 日益激烈的竞争,也反映了其他平台在 2025 年扩大基础设施和流动性池规模后的成熟。

此外,Lighter 和 Aster 也受益于积极的激励活动,因为 Hyperliquid 空投重置了预期,并促使 DeFi 用户追逐新的空投奖励。

现货交易量占现货交易量的比例去中心化交易所平台根据 The Block 的数据,相对于中心化交易所,11 月份的市场份额大幅下降,从 10 月份的 17.4% 降至 11.4%。

11 月份的数据标志着 2025 年现货市场 DEX 与 CEX 比率的第二低值,也是今年记录到的最大百分比降幅。

交易者在进行现货资产交易时,似乎更倾向于集中式交易场所提供的更深层次的流动性、更小的价差和更快的执行速度。

去中心化现货交易的撤退表明,尽管 DeFi 基础设施有所改进,但中心化交易所在某些用例中仍然具有结构性优势。

机构参与者和高频交易者通常会优先考虑中心化平台提供的速度和资本效率,尤其是在区块链新闻周期中波动性加剧或流动性分散的时期。

当现货交易者转向中心化交易所时,去中心化交易所平台上的永续期货交易活动继续保持上升势头。

2025 年全年,罪犯的 DEX 与 CEX 比率稳步攀升,11 月份达到 18.4% 的历史新高。

到 12 月 5 日,这一比例进一步上升至 22.2%,表明随着年底临近,向去中心化永续合约的迁移没有放缓的迹象。

今年迄今为止,去中心化交易所 (DEX) 与中心化交易所 (CEX) 比率 | 来源:The Block

今年迄今为止,去中心化交易所 (DEX) 与中心化交易所 (CEX) 比率 | 来源:The Block

推动永续合约去中心化交易所(DEX)使用量持续增长的主要因素有两个。首先,即使在10月10日市场出现大幅回调之后,永续合约平台上的挖矿项目依然保持强劲势头。

交易者们继续追逐与积分系统和代币空投相关的收益机会,而新兴的交易场所则推出了积极的激励机制来争夺市场份额。

在此框架下,销量激增很大程度上反映了激励机制驱动的行为,而不是纯粹的自然用户迁移。

然而,CoinGecko 最新的 DEX 与 CEX 比率研究警告说,如果这些计划结束,交易量可能会放缓,这引发了人们对一旦挖矿奖励减少,增长趋势是否能够持续的质疑。

其次,正如 Grayscale 在 2025 年中期的研究中强调的那样,基础性需求推动了去中心化永续期货的增长。

交易者们之所以倾向于这些平台,是因为它们提供自托管、链上审计、更广泛的全球访问(无需 KYC 认证)、与第三方工具的无缝集成,以及与中心化交易场所相比更快的新合约上架速度。

2025 年末,这些结构性优势继续引起参与者对不断变化的加密衍生品市场的共鸣。

因此,即使现货交易者纷纷退回到中心化交易所,去中心化永续合约的交易量也连续第二个月保持在万亿美元以上。

这种差异凸显了不同产品类型的用户偏好,并表明 DeFi 衍生品已经达到了能够维持机构级活动的成熟度和流动性水平。

随着市场进入 2025 年的最后几周,这种势头能否在当前的激励周期之后继续保持,仍然是一个悬而未决的问题。